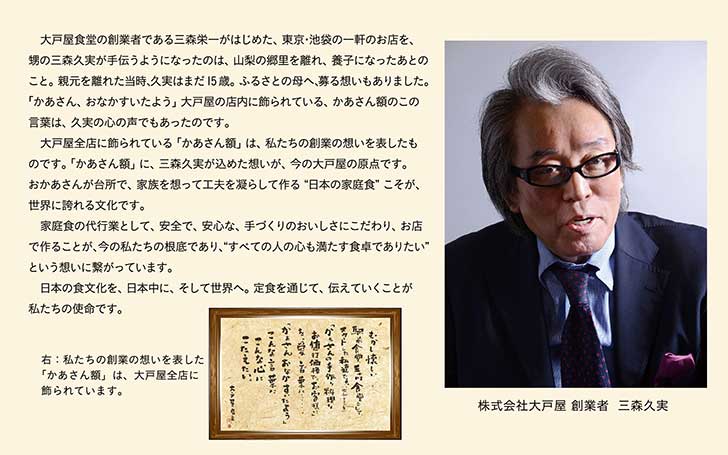

2015年7月に、大戸屋(2001年に店頭公開、その後JASDAQへ)の創業者である故 三森 久実 前会長が急逝されました。

元々、大戸屋は、1958年に池袋で大衆食堂としてスタートしています。

ずっと繁盛店でした。

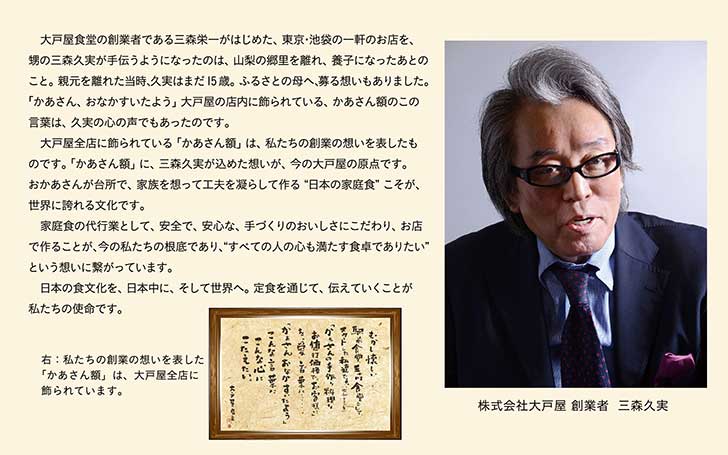

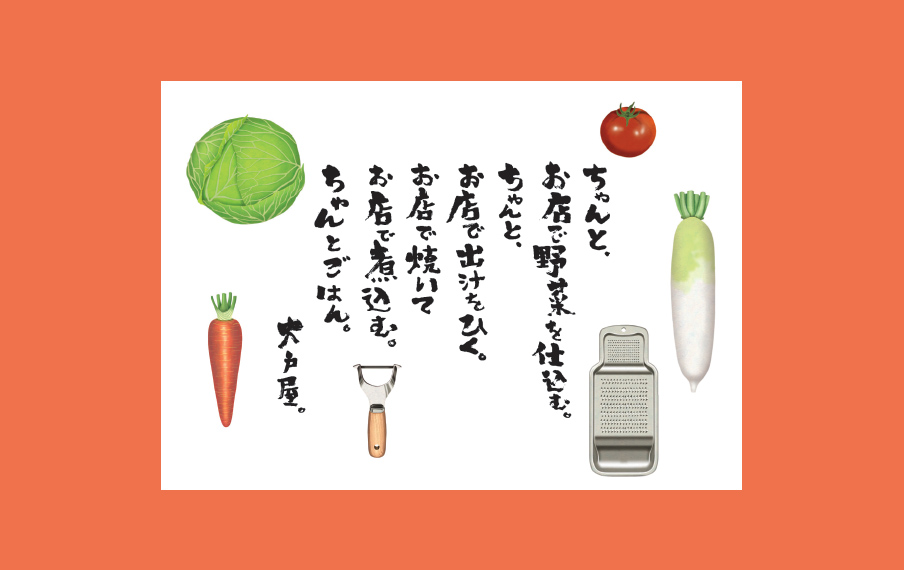

「かあさんの手作り料理をお値打ち価格で、お客様に」を”愛”言葉に…

大戸屋の原点・想い「定食額」(大戸屋のホームページより):

創業者は、生前から、ご自身の肺がんを告知し、跡取りに据えるために、2015年6月の定時株主総会にて、長男・智仁 氏を常務取締役(兼 海外事業本部長、当時26歳)に抜擢しました。

また、三森 久実 前会長は、会社を受取人として生命保険に加入していました。その死亡受取金を原資に8億円前後の功労金・慰労金を創業家側が受取り、相続税に充当する計画だったみたいです。

悲しいことに、その他には、大した相続税対策もできずに、2015年7月に創業者は逝去。

創業者の長男・三森 智仁 氏(現在31歳、5.63%)と、夫人・三枝子さん(13.15%)が相続し、株式の保有者となりました。

大戸屋の経営については、創業者の従弟である窪田健一氏(2012年に代表取締役)が支配をしました。

2017年6月の株主総会にて、株式を相続した創業家の二人は、巨額の相続税対策(約10億円との報道あり)として、会社から故 三森 久実 前会長へ、「功労金・慰労金:2億円」の支払いを提案し、可決されました。

もちろん、創業者は逝去されていますので、そのまま功労金・慰労金も相続されます。この相続されたお金で、相続税を支払おうという計画だったみたいです。

ただし、この時点で、相続した創業家の二人は、金融機関から4億円を借りていました。

しかし、この決議には、窪田 健一氏が猛反発していたが、長男・智仁氏を将来の社長に約束をしたと言われています。

別ルートからは、窪田 健一氏と、長男・智仁氏とは意見が合わないという情報も多々ありました。

2016年2月、智仁氏は、一身上の都合で役員を辞任されました。

2018年夏ごろから、譲渡候補先を10社程度リストアップして、大戸屋HD側に打診していたらしいです。

それに対して、大戸屋HD側は、回答しなかったみたいです。

さらに、2019年10月に、相続した創業家の二人が、保有していた大戸屋HDの株式(約19%)をコロワイドに売却(約30億円を得たとの報道あり。その後国税へ相続税を納付したみたい)しました。

要するに、これが、事の発端になった様です。

さて、その後の対策について、単純に、大戸屋HDの経営陣が無能(アホ)かと。。。

普通は、筆頭株主が身内や味方でない人に移動した場合には、なんらかの対策をします。ホワイトナイトを探すとか、MBOするとか、増資などでコロワイド保有比率を下げるとか、わざとB/Sを悪くするとか。

2018年から2019年にかけては、業績不振を打開するために、商品値上げを継続しました。そのために、さらなる、業績悪化となり、リピーターの離反が続きました。

2020年6月25日の定時株主総会では、コロワイドからの取締役刷新の株主提案を否定できたけど、明らかに対策が甘いでしょう。個人株主も、大戸屋HDの店舗調理の方が、コロワイドのセントラルキッチンよりも良いとの意見だが、大戸屋HDのメニューを考慮すると、そこまで店内調理の味にメリットがあるとは思えません。

グループ全体で売上・現預金で10倍以上も開きがあるコロワイドに目を付けられているのに、大戸屋HDの経営陣はホワイトナイトなどの対策をしていないのです。主幹事が三菱UFJモルガン。

コロワイドの主幹事は野村証券。

ただし、今回のTOBの証券会社(買い付け代理人)は、SBI証券。

ここも、コロワイドの方が賢い。

SBI証券は、インターネット証券会社で、TOBは初めての様です。

が、

大戸屋HDの株主は、個人株主が6割超のため、SBI証券にとってもメリットありそうです。TOBに応募する場合には、SBI証券に口座を開かないとなりませんから。

■買収するメリット

コロワイドグループにある業態と重複していません。

ランチ業態は、コロナ禍においても強いと思います。

オペレーション・食材は共用できる可能性があります。

ただし、セントラルキッチン型の食材導入は、「言うが優し」ではありますが。

現経営陣が収益改善できていないため、コロワイドの営業力・改善力が勝れば、収益化が可能です。

「大戸屋」463店舗(国内 347店舗、海外 116店舗。FC含む)

これ以上の、急な莫大な国内店舗出店は望めないでしょう。

と言うか、海外出店はある意味、大成功しています。

ここにコロワイドは、大きな価値(成長余力)を見出しています。

参考:「やよい軒」75店舗(FCは69店舗)

https://news.yahoo.co.jp/articles/a5417b2ad0fa8f2b3e536ca0f919b26d06557b29

経過:

2020/7/9(木)

株式会社コロワイドは、TOBにより、大戸屋HDの株式保有率を19%から51%に拡大すると発表した。

今回のTOB期間は、30営業日で、少し長いと思います。

(通常、TOB期間として、20営業日から60営業日まで選択できる)

下限は45%

上限は51.32%

最大買い付け予算は71億円

買い付け期間は、7/10(金)から8/25(火)まで

買い付け価格は、3081円/株

7/8終値は、2113円/株のため、約46%のプレミアを付ける。

TOB成功すれば、大戸屋HDの経営陣を刷新する。

(株)コロワイド(東証1部、7616)

時価総額:103,290百万円 7/9(木)15:00時点

売上:235,334百万円 2020年3月期

現預金:32,215百万円 2020年3月期

(株)大戸屋ホールディングス(東証JQS、2705)

時価総額: 18,936百万円 7/9(木)15:00時点

売上: 24,579百万円 2020年3月期

現預金: 2,005百万円 2020年3月期

■関連情報:

コロワイドの蔵人金男会長、32億円がM資金詐欺の養分に

http://kabumatome.doorblog.jp/archives/65966059.html

株式会社コロワイド 役員の略歴 (2020年3月現在)

代表取締役会長 蔵人金男(くろうど かねお)

年齢: 72歳

株式会社コロワイドの大株主 4,287,605株 (5.71 %)

<略 歴>

1947年 誕生

1966年4月 当社入社

1975年12月 当社取締役

1983年3月 当社代表取締役社長

2002年1月 当社代表取締役会長

2007年2月 当社代表取締役会長兼社長

2012年4月 当社代表取締役会長(現任)

有名なのは、2017年に、蔵人金男会長は、牛角を運営するレインズ社員に対し「生殺与奪の権は、私が握っている」という文章が流れて、世間に知れ渡ったこともあります。飲食企業にありがちな、独裁オーナー経営を、1部上場企業になっても継続しているのですね。

でも、とにかく、1部上場企業のオーナーなので、影響力は大きいです。

ゆえに、頑張っていただきたいです!

■株式会社大戸屋ホールディングス

代表取締役社長

窪田 健一

【略歴】

埼玉県出身。

大戸屋ホールディングス代表取締役会長兼社長を務めた三森久実は母方の従兄

1993年東洋大学法学部法律学科卒業、ライフコーポレーション入社

1996年大戸屋入社

2007年大戸屋取締役

2011年大戸屋代表取締役社

2012年から大戸屋ホールディングス 代表取締役社長を務め、

2015年から海外事業本部長を兼務

2017年大戸屋代表取締役会長

上場企業の代表取締役なので、もう少し、学歴・経歴が欲しいですね。

例えば、海外のMBAや講座受講とか、調理師とか。

なんらか、「この会社の社長に憧れて」という経歴は見えません。

また、TOB反対の対策をしていますが、エクセレントではありません。

いわゆる後手後手の策です。

大戸屋とオイシックスが提携。大戸屋ファン向けミールキットを提供か?

2020年8月14日、

「Oisix」「大地を守る会」「らでぃっしゅぼーや」などを展開するオイシックス・ラ・大地と、大戸屋ホールディングスは、業務提携契約を締結し、発表しました。

この両社は、大戸屋ホールディングスの顧客やファン向けに、自宅で大戸屋のメニューを楽しめるサブスクリプションサービス「おうち大戸屋サブスクリプション事業(仮称)」を開始すると発表しました。

また、Oisixの顧客向けに、大戸屋プロデュースの商品を販売する計画です。大戸屋監修のミールキットの第1弾として、大戸屋人気メニューの「鶏黒酢あんかけ」を自宅で再現できるミールキットを販売する。

果たして、これが、コロワイドのTOBへの、ホワイトナイトとなるだろうか?

Oisix側にしてみれれば、TOBされようが、TOB失敗だろうが、損はしませんよね。

期限延長!

8月25日、コロワイドは、8月25日がTOB最終日だったが、9月8日まで延長し、TOB成立に必要な応募数を引き下げると発表した。

要するに、TOB期日までに買い付け予定数の下限に達しなかったようです。

TOB成立!

9月9日(水)、コロワイドが、大戸屋ホールディングスに対するTOBが成立したと発表した。

飲食業界では、初の敵対的買収となった。

コロワイドの株式保有比率は46・77%となり、TOB目標の下限40%を上回り成立した。

今後は、大戸屋ホールディングスに臨時株主総会を求め、コロワイドから取締役を送り込み、業績回復を急ぐもようです。

臨時株主総会が2020年11月に開催される予定です。TOB成立後に、取締役の総取り換えを実行するためです。

2020年10月6日(火)には、テレビ東京の人気番組「ガイアの夜明け」でも、大戸屋特集でした。

ガイアの夜明け【独占取材!“大戸屋”買収劇の真相】

2020年10月6日(火) 22時00分~22時54分

今後の経過とともに、この記事も加筆するかもしれません。